Eine Berufsunfähigkeitsversicherung stellt eine der wichtigsten Absicherungen im Leben dar, mit der man nicht früh genug vorsorgen kann. Je eher man sich für eine Berufsunfähigkeitsversicherung entscheidet, umso günstiger sind die Beiträge. Außerdem ist man als junger Mensch meistens noch gesund und der Abschluss somit relativ unkompliziert möglich.

Aber in jungen Jahren wissen wir noch nicht, wie sich unser Leben einmal entwickeln wird. Wie viel werden wir einmal verdienen, wie ist dann unsere familiäre Situation? Eine Berufsunfähigkeitsversicherung muss deshalb flexibel sein, damit sie sich an veränderte Lebenssituationen anpassen lässt.

Berufsunfähigkeit kann jeden treffen

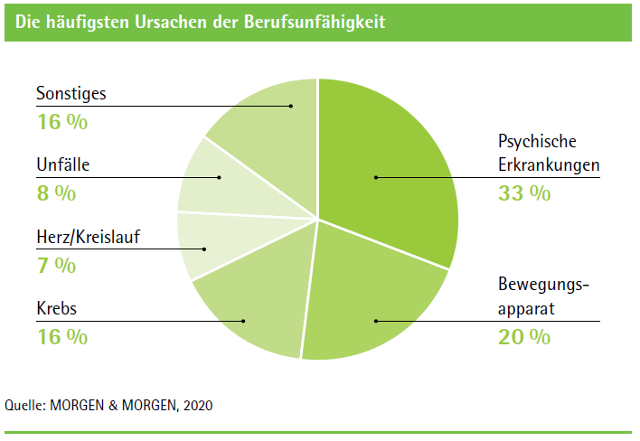

Ob Unternehmer, Arbeitnehmer oder Berufsanfänger – Berufsunfähigkeit kann jeden treffen, unabhängig vom Alter und der Phase seines Berufslebens. Laut der Deutschen Aktuarvereinigung wird statistisch gesehen sogar jede/r Vierte im Laufe seines oder ihres Lebens mindestens vorübergehend berufsunfähig. Und dabei sind nicht etwa Unfälle die häufigste Ursache: In 92 Prozent der Fälle führen Krankheiten zur Berufsunfähigkeit. Hierbei handelt es sich häufig um Erkrankungen der Psyche oder des Bewegungsapparates.

Aber eines steht fest: Die Voraussetzungen, die erfüllt sein müssen, um einen Anspruch auf Leistungen aus der gesetzlichen Rentenversicherung zu haben, sind sehr streng. Gleichzeitig reicht die gesetzliche Erwerbsminderungsrente der Höhe nach keinesfalls aus, um den gewohnten Lebensstandard auch nur annähernd zu halten. Selbständige haben in den meisten Fällen sogar gar keinen Anspruch auf eine gesetzliche Erwerbsminderungsrente –siehe hierzu auch unseren Infokasten.

Flexibel anpassen ohne neue Gesundheitsprüfung

Umso wichtiger ist es also, dass sich die Berufsunfähigkeitsversicherung flexibel gestaltet und an geänderte Lebensumstände und gestiegenen Vorsorgebedarf anpassen lässt. Sie sollte deshalb unbedingt eine Nachversicherungsoption beinhalten, mit der bei bestimmten Ereignissen, wie zum Beispiel nach erfolgreichem Abschluss von Berufsausbildung oder Studium, nach dem Wechsel in die hauptberufliche Selbständigkeit, nach Heirat oder der Geburt eines Kindes, die vereinbarte Rente ohne erneute Gesundheitsprüfung erhöht werden kann.

Apropos „Je früher, desto günstiger“

Eltern können ihren Kindern schon heute die Vorteile einer frühzeitigen Absicherung gegen Berufsunfähigkeit sichern – durch den Abschluss einer Berufsunfähigkeitsversicherung für Schüler. Junge Schülerinnen und Schüler sind in der Regel gesund und haben keine gravierenden Vorerkrankungen, so dass es einfach ist, für sie eine Berufsunfähigkeitsversicherung abzuschließen. Im weiteren Verlauf des Lebens könnten Krankheiten oder Unfälle dies deutlich erschweren.

Wird „Schüler“ als Beruf in den Bedingungen der Berufsunfähigkeitsversicherung eindeutig definiert, ist das Kind vom ersten Tag an abgesichert und bleibt es auch nach der Schulausbildung, sein komplettes Arbeitsleben lang – während Ausbildung, Studium und späterer Berufsausübung. Und es gibt noch einen Vorteil: Egal, welchen Beruf das Kind später einmal ergreift, bleibt ihm der vergleichsweise niedrige Beitrag für Schüler erhalten.

Zusammenfassend lässt sich also sagen: Die wichtige Absicherung der Arbeitskraft sollte flexibel sein und ist kein Thema, das man auf die lange Bank schieben darf.

INFORMATION: Absicherung in der gesetzlichen Rentenversicherung

Rente wegen Erwerbsminderung erhalten diejenigen Versicherten, die erwerbsunfähig sind und die in den letzten 60 Monaten mindestens 36 Pflichtbeiträge gezahlt haben. Außerdem muss die Wartezeit von 60 Monaten erfüllt sein. Die volle Erwerbsminderungsrente bekommt, wer weniger als drei Stunden am Tag in irgendeinem Beruf arbeiten kann. Wer noch zwischen

drei und unter sechs Stunden pro Tag arbeiten kann, erhält die Hälfte der vollen Erwerbsminderungsrente.

Selbstständige haben in der Regel keinen Anspruch auf die gesetzliche Erwerbsminderungsrente!

■ Stefanie Steller